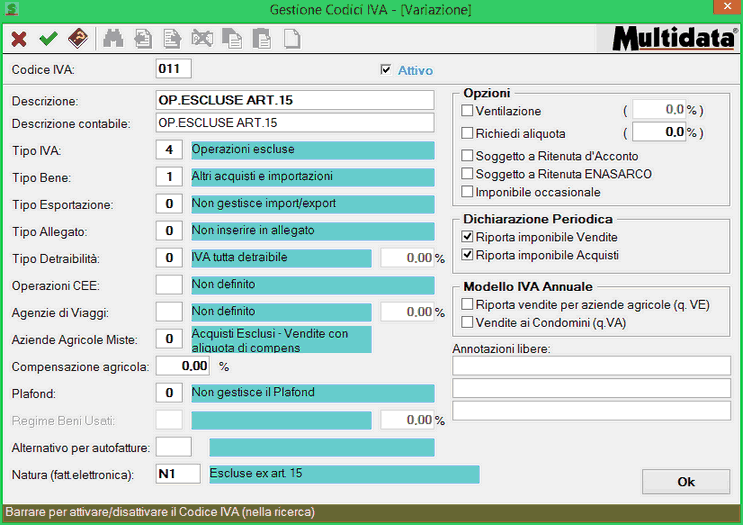

Codici IVA

|

Codici IVA |

|

Il programma consente di gestire la tabella dei codici per la gestione dei movimenti IVA (fatture, note di credito, note di debito, note di variazione IVA, corrispettivi, ecc.).

Descrizione:

Attraverso questi codici i programmi di gestione identificano il tipo di trattamento IVA (per es. imponibile IVA beni per la produzione o beni strumentali, non impon. Art.8, 8/bis e 9, esenti art.10, corrispettivi soggetti a scorporo o da ventilare in base agli acquisti, IVA interamente detraibile o indetraibile, operazioni non soggette ad imposta, IVA sospesa, ecc.), quindi trattano il movimento registrato in modo diverso sia ai fini delle liquidazioni IVA periodiche ed annuali, che ai fini del modello annuale IVA.

È possibile indicare la richiesta e la proposta di una aliquota IVA durante la registrazione dei Movimenti Contabili.

Gli indicativi concorrono a formare il codice IVA che ovviamente dovrà attenersi alla normativa vigente in materia di imposta sul valore aggiunto. Al momento dell'installazione viene rilasciato un archivio standard che l'utente deve verificare ed eventualmente integrare in base alle proprie esigenze.

NOTA BENE: La tabella dei codici IVA è condivisa da tutte le aziende gestite all'interno dello stesso ambiente.

Indicatori

Descrizione

Viene richiesta una sintetica descrizione del codice IVA selezionato. È la descrizione che viene utilizzata come riferimento in tutte le movimentazioni e stampe della procedura. Se è riempito il campo successivo Descrizione Contabile quest'ultima viene utilizzata per esporla nelle stampe contabili.

Tipo IVA, tipologia dell'imposta con riferimento alla normativa IVA. I valori possibili sono:

0 |

Imposta normale |

1 |

Imposta differita |

2 |

Operazioni esenti articolo 10 |

3 |

Operazioni non imponibili articolo 8 commi 1 e 2, articolo 8/bis, articolo 9 |

4 |

Operazioni escluse articolo 15 |

5 |

Operazioni esenti articolo 10 commi 6, 10 e 11 |

6 |

Operazioni esenti articolo 10 commi 1, 2, 3, 4, 5, 7 8 e 9 |

7 |

Operazioni fatte nei confronti di terremotati |

8 |

IVA non detraibile per operazioni esenti |

9 |

Operazioni articolo 17 comma 3 e articolo 74 comma 1 |

10 |

Operazioni non soggette articolo 74 comma 6 |

11 |

Altre operazioni non imponibili |

12 |

Operazioni non imponibili articolo 72 commi 2 e 3 (dichiarazione d'intento) |

13 |

Operazioni per le quali non è ammessa la detrazione d'imposta (solo forfettarie) |

14 |

Operazioni Art. 74 commi 7 e 8 (rottami ecc.) |

15 |

Acquisto Tartufi da soggetti che non hanno Partita IVA |

16 |

Acquistgo servizi per subappalti edili |

17 |

Acquisto fabbricati strumentali Art. 17 comma 6 |

18 |

IVA per cassa (D.L. 185/2008 Art.7) |

19 |

--- non usato ---- |

20 |

Acquisti da contribuenti minimi |

21 |

Acquisto telefoni cellulari Art. 17 comma 6 b) |

22 |

Acquisto microprocessori Art. 17 comma 6 c) |

23 |

Prestazioni di servizi di pulizia, di demolizione, di installazione di impianti e di completamento relative a edifici |

24 |

Trasferimenti di quote di emissioni di gas a effetto serra Art. 3 direttiva 2003/87/CE |

25 |

Trasferimenti di altre unità che possono essere utilizzate dai gestori per conformarsi alla direttiva 2003/87/CE e di certificati relativi al gas e all'energia elettrica |

26 |

Cessioni di gas e di energia elettrica a un soggetto passivo rivenditore |

27 |

Cessioni di beni effettuate nei confronti di ipermercati, supermercati e discount alimentari |

28 |

Cessioni di bancali in legno (pallet) recuperati ai cicli di utilizzo successivi al primo |

31 |

IVA in split payment |

Tipo Bene, tipologia del/dei beni oggetto della cessione o acquisto. I valori possibili sono:

1 |

Altri acquisti ed importazioni |

2 |

Beni destinati alla rivendita o alla produzione di beni e servizi |

3 |

Beni ammortizzabili |

4 |

Beni ammortizzabili per i quali è ammessa la detrazione del 6% (L 64 del 01.01.86) |

5 |

Beni ammortizzabili per i quali è ammessa la detrazione del 6% (DL 318 del 31.07.87) |

6 |

Beni ammortizzabili per i quali sono ammesse entrambe le detrazioni (6%+6%) |

7 |

Beni strumentali acquistati in leasing |

8 |

Beni strumentali non ammortizzabili |

9 |

Per operazioni non inerenti la dichiarazione IVA (Articolo 18 D.P.R. 600) |

A |

Importazioni Oro e Argento senza pagamento IVA |

Q |

Operazioni esenti Articolo 10 comma 27 quinques. |

U |

Beni Usati (L.85 del 22.3.1995) |

Tipo Esportazione, indicatore relativo alla condizione di importazione / esportazione

0 |

non interessa esportazione e importazione |

1 |

gestisce importazione e esportazione |

2 |

gestisce importazione e esportazione con San Marino (senza pagamento IVA) |

3 |

gestisce importazione e esportazione con San Marino (con pagamento IVA) |

Tipo Detraibilità, con riferimento alla detraibilità dell'imposta sugli acquisti:

0 |

IVA interamente detraibile |

1 |

IVA detraibile al 50% |

2 |

IVA non detraibile |

3 |

IVA detraibile al 80% |

4 |

IVA detraibile al 10% |

5 |

IVA detraibile al 15% |

9 |

IVA detraibile al ... (richiede nel campo successivo la % di detraibilità) |

Operazioni CEE. per abilitare le funzioni relative alla normativa INTRASTAT ,

(spazio) |

Non definito (Operazioni nazionali) |

C |

Operazioni Intracomunitarie |

S |

Servizi Intracomunitari |

E |

Operazioni Extracomunitarie |

Aziende Agricole Miste, con riferimento a particolari tipologie di acquisti delle aziende Agricole Miste,

0 |

Non definito. Per le vendite viene applicata la detrazione stabilita dall'aliquota di compensazione |

1 |

Non soggetta ad aliquote di compensazione (IVA Normale) |

2 |

Non soggetta ad aliquote di compensazione (IVA Normale) |

5 |

Viene portata in compensazione la metà dell'IVA vendite |

Agenzie di Viaggi, per abilitare la particolare normativa IVA che regola le attività di questo tipo,

(spazio) |

Non definito |

C |

Operazioni interamente nella C.E.E. |

F |

Operazioni interamente fuori dalla C.E.E. |

M |

Operazioni miste nella C.E.E. |

X |

Operazioni miste fuori dalla C.E.E. |

Se è stata abilitata la gestione per le Agenzie di Viaggi, viene richiesta la % IVA a cui assoggettare i relativi corrispettivi.

Compensazione Agricola è utilizzata nel calcolo della liquidazione IVA per i Produttori Agricoli. Tale percentuale è applicata sulle vendite effettuata con codice aziende agricole uguale a zero per determinare la quota di compensazione (da inserire nell'IVA a credito). Se l'aliquota specificata è 100, significa che tutta l'IVA sarà portata in compensazione

Plafond, identifica il tipo di operazione per le aziende che hanno abilitato il Plafond per le operazioni Esenti IVA.

0 |

Non gestisce il plafond |

1 |

Operazioni assimilabili ad articolo 8 |

2 |

Operazioni assimilabili ad articolo 8/bis |

3 |

Operazioni assimilabili ad articolo 9 |

Regime Beni Usati, identifica il tipo di regime nelle operazioni che interessano i Beni Usati (Vedi Tipo Bene U).

N |

Non definito |

A |

Regime Analitico |

F |

Regime a Forfait |

G |

Regime del margine Globale |

Se, nella gestione di Beni Usati, è stato abilitato il regime a Forfait, viene richiesta la relativa % di Forfettizzazione dei corrispettivi sui quali calcolare l'IVA.

Ventilazione, per considerare le operazioni nel calcolo della ventilazione.

La Ventilazione, nella normativa IVA, è l'operazione induttiva di calcolo dell'IVA sulle vendite (corrispettivi) in base agli acquisti effettuati nel periodo.

Negli Acquisti questo indicatore è abilitato per le operazioni che devono concorrere al totale delle operazioni prese come base nel calcolo della ventilazione (totale degli acquisti ventilabili).

Nelle Vendite (quindi nei Corrispettivi) questo indicatore è abilitato per registrare i Corrispettivi Ventilabili, cioè quelle registrazioni di vendita nelle quali non è dato sapere quale è l'ammontare delle vendite aliquota per aliquota. Caso classico sono i negozi di Alimentari che acquistano merci con varie aliquote, ma nel registrare la vendita non sono in grado di dividere gli incassi per aliquote, ma registrano un solo totale riepilogativo.

Nel caso in cui sia abilitata la Ventilazione viene richiesta anche una eventuale % IVA che può servire nei casi in cui l'aliquota IVA dell'acquisto non coincida con quella utilizzata nella ventilazione per il calcolo dell'imposta. Esempio possono essere i negozi di Macelleria che acquistano con una % IVA (8,5 %) diversa da quella con cui calcoleranno le vendite (9%).

Richiedi aliquota, per abilitare l'accettazione di una % IVA nel corso della registrazione dei documenti di Acquisto/Vendita. Se è richiesta una aliquota, nel campo successivo è possibile indicare una % che verrà proposta nella fase di registrazione contabile.

Soggetto a Ritenuta d'Acconto, nella gestione dei Professionisti, per considerare l'imponibile relativo, nel totale soggetto a R.A..

Soggetto a Ritenuta ENASARCO, nelle gestioni che lo prevedono, per considerare l'imponibile relativo nel totale soggetto a Ritenuta ENASARCO.

Imponibile occasionale per le aziende che gestiscono il pro-rata, questa opzione contraddistingue gli importi relativi a imponibili occasionali. I codici di questo tipo possono essere utilizzati solo nelle registrazioni di acquisti su settori IVA che lo prevedono e - viceversa - non possono essere utilizzati su settori che non prevedono imponibili occasionali.

Dichiarazione Periodica

Riporta imponibile Vendite, per riportare gli imponibili delle registrazioni effettuate con questo codice IVA nel campo CD1 del modello ministeriale IVA Periodica.

Riporta imponibile Acquisti, per riportare gli imponibili delle registrazioni effettuate con questo codice IVA nel campo CD2 del modello ministeriale IVA Periodica.

Modello IVA Annuale

Riporta vendite per aziende agricole, barrando questa casella si riporterà nella Sez.1 del quadro VE le vendite relative. Si applica alle aziende in regime agricolo.

Vendite ai Condomini, per riportare gli imponibili delle registrazioni effettuate con questo codice IVA, nel quadro VA del Modello IVA Annuale.

Annotazioni libere, a uso esclusivamente interno, permettono di individuare e di descrivere meglio i campi di utilizzo e le eventuali particolarità che hanno determinato l'uso del codice IVA selezionato.

m_gv91